El Tribunal Supremo fue, hasta el siglo XIX, un monasterio católico. En su seno tiene su sede la Sala de lo Contencioso-Administrativo. Foto: Carlos Berbell/Confilegal.

Los contribuyentes pierden otra vez con la nueva sentencia del Supremo sobre la plusvalía municipal

El Tribunal se pronuncia sobre la validez de la fórmula que aplican los ayuntamientos para determinar la base imponible del impuesto

|

09/5/2019 06:15

|

Actualizado: 15/1/2021 12:30

|

El Tribunal Supremo acaba de avalar la fórmula que utilizan los ayuntamientos al calcular la base imponible del impuesto de plusvalía municipal haciendo pagar hasta un 37,5% de más a los contribuyentes, pues somete a gravamen el incremento de valor futuro del bien y no el experimentado durante la posesión del inmueble.

Acabamos de conocer una nueva sentencia dictada por la Sala de lo Contencioso-Administrativo del Tribunal Supremo, de fecha 27 de marzo de 2019, en relación con el Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (conocido como plusvalía municipal).

El Tribunal se pronuncia sobre la validez de la fórmula que aplican los ayuntamientos para determinar la base imponible del impuesto, sin tener en cuenta, en el análisis que se hace del caso, el pleno respecto a los principios de la ordenación y aplicación del sistema tributario.

La sentencia intenta cerrar, a nuestro juicio, sin argumentación ni motivación alguna, la contienda judicial abierta desde hace años y de forma pionera por el Juzgado de lo Contencioso-Administrativo Nº 1 de Cuenca en su Sentencia Nº 366/2010, de 21 de septiembre.

Este debate se intentó incluso zanjar, infructuosamente, por vía legislativa aprovechando una Proposición de Ley que pretendía dar cumplimiento al mandato del Tribunal Constitucional cuando declaró inconstitucionales los preceptos del Texto Refundido de la Ley Reguladora de Haciendas Locales (TRLHL), aprobado por el Real Decreto legislativo 2/2004, de 5 de marzo.

La sentencia, una vez analizada por el equipo legal de reclamador.es, deja desprovistos de justicia a millones de contribuyentes, pues en escasamente 17 líneas, el Tribunal pretende solventar esta cuestión tan polémica.

Sin ni siquiera entrar en un análisis jurídico pormenorizado y detallado del asunto que dada la repercusión que tiene, atendiendo al volumen de afectados, bien merecía una mesurada reflexión.

La Sala concluye que “aunque la fórmula propuesta por la sentencia recurrida pueda ser una opción legislativa válida constitucionalmente, no puede sustituir a la establecida legalmente, por lo que el recurso ha de ser estimado, y anulada la sentencia por otra que desestime el recurso contencioso-administrativo”.

La Sala, entre su exigua argumentación aduce que “(…) esta fórmula ya estuvo vigente en la legislación anterior, y fue sustituida por la actual, (…)” para concluir afirmando que “(…), aunque la fórmula propuesta por la sentencia recurrida pueda ser una opción legislativa válida constitucionalmente, no puede sustituir a la establecida legalmente, por lo que el recurso ha de ser estimado, y anulada la sentencia por otra que desestime el recurso contencioso-administrativo”.

En la sentencia el Juzgador considera que “el presente caso, la prueba pericial, (…), no es realmente un dictamen pericial, sino una fórmula de interpretación de la ley, que corresponde siempre al Juzgador y que es distinta de la prevista literalmente en la normativa aplicable.”

En reclamador.es, nos llama poderosamente la atención estas consideraciones del Juzgador, pues no es cierto que la Ley establezca “literalmente” cuál es la fórmula a aplicar.

Y es precisamente, porque la Ley no fijaba esa fórmula concreta, por la que se planteaba el debate ante el Juzgador.

Insistimos, el artículo 107 del TRLHL, no fija una fórmula para calcular la base imponible, sino que establece que para hallar esta se han de tener en cuenta dos conceptos:

(i) el valor del terreno en el momento del devengo y (ii) el porcentaje fijado por el ayuntamiento en función del número de años de posesión del bien, pero en ningún caso impone que la base imponible sea el resultado de “multiplicar” ambos conceptos, quedando dañado en la interpretación, a nuestro modo de ver, el axioma “Ubi lex non distinguit, nec nos distinguere debemus”, máxime si con dicha interpretación quedan lesionadas o podrían lesionarse principios básicos del sistema tributario como con los principios de legalidad y capacidad económica.

Elena López-Moro, responsable legal del Departamento Fiscal en reclamador.es.

La última esperanza: el recurso de inconstitucionalidad en el Tribunal Constitucional

La base imponible que se obtenía utilizando la llamada “fórmula Cuenca” casaba perfectamente el sistema objetivo de cálculo fijado en la Ley y respetaba la finalidad del tributo implícita en el hecho imponible que no es otro que gravar el incremento de valor que se haya generado desde la fecha de devengo –transmisión- hasta la fecha de la adquisición originaria del terreno, con un límite de 20 años.

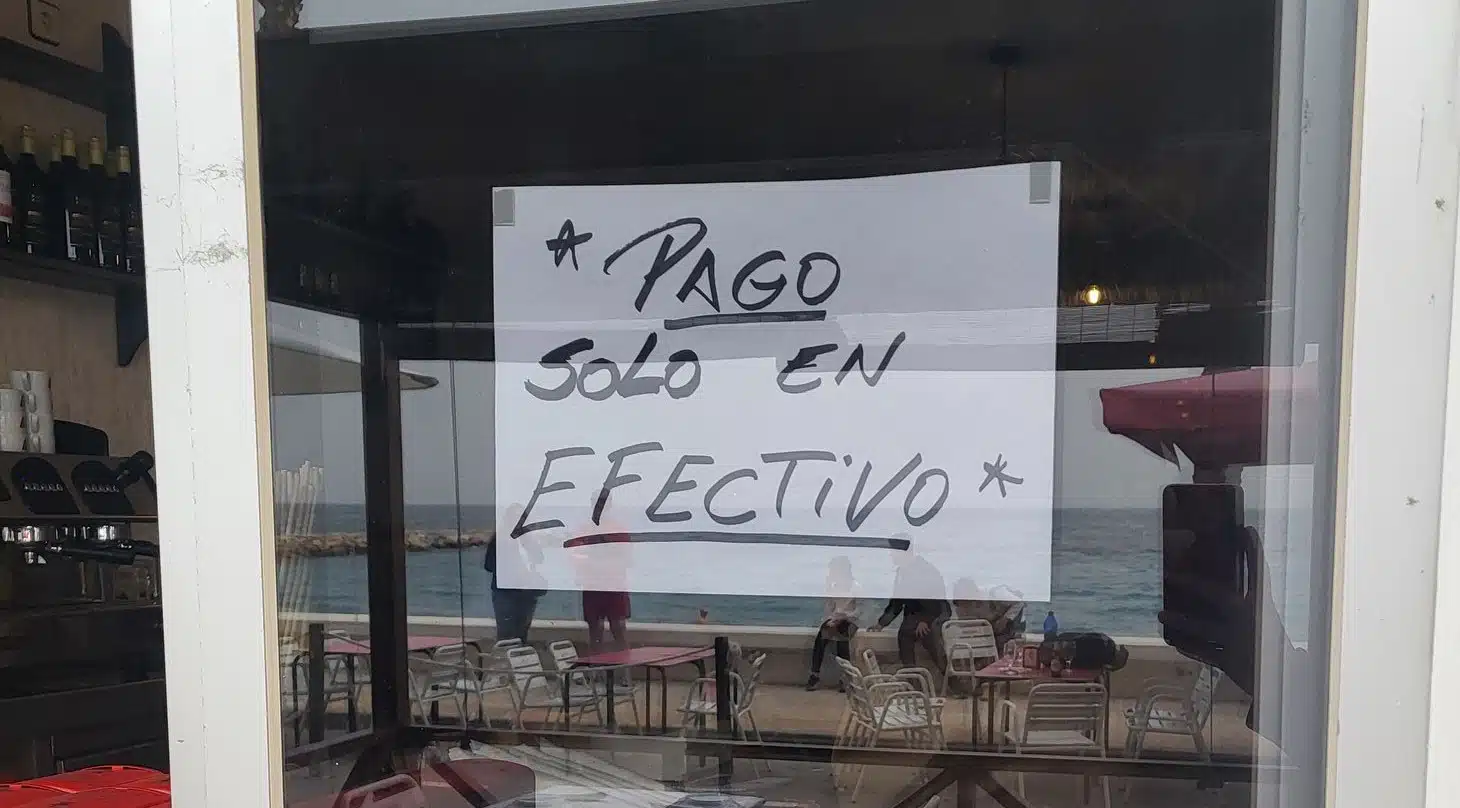

Con la fórmula que utilizan los ayuntamiento y que ahora convalida el Tribunal Supremo quedará sujeto a gravamen el incremento de valor futuro del bien y no el experimentado durante la posesión del inmueble.

Lo que creemos no llegarán a entender ni considerar justo los ciudadanos que con el pago de sus impuestos contribuyen al sostenimiento de los gastos públicos, siempre que se atienda a la efectiva capacidad económica y siempre que ese sistema tributario sea justo y esté inspirado en los principios de igualdad y progresividad que al parecer en estos casos no entenderán cumplido.

Con esta sentencia, lamentablemente perjudicial e injusta para los contribuyentes, podríamos considerar cerrado el debate sobre el error de cálculo de la base imponible.

Pro no olvidemos que aún está pendiente de resolver la cuestión de inconstitucionalidad nº1020/2019 admitida a trámite por el Pleno del Tribunal Constitucional por providencia de 26 de marzo de 2019, planteada por el Juzgado de lo Contencioso-administrativo núm. 32 de Madrid.

Este es en relación con los artículos 107 y 108 del TRLHL, en relación con el artículo 31 de la Constitución (CE), que esperemos deje zanjado definitivamente el límite de la confiscatoriedad del impuesto en los casos en los que en la transmisión haya existido una ganancia.

Noticias Relacionadas: