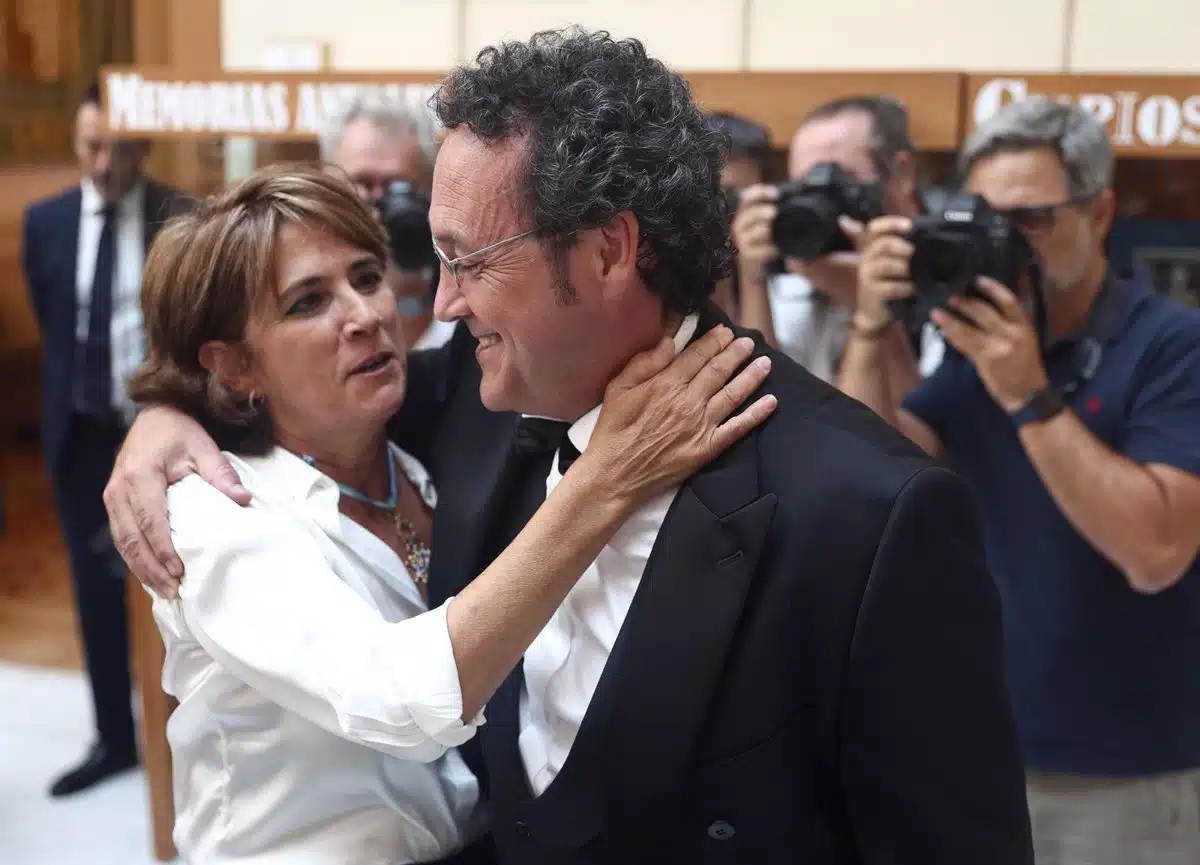

En el fallo se valida el acuerdo novatorio y la cláusula a la renuncia de acciones judiciales sin aludir a la reciente sentencia del TJUE. Foto: Carlos Berbell | Confilegal.

El Supremo se aleja del TJUE en una sentencia en la que valida los acuerdos novatorios y la renuncia de acciones

|

26/11/2020 06:46

|

Actualizado: 26/11/2020 00:00

|

¿Un caso aislado o una nueva línea jurisprudencial? La sentencia de la Sala de lo Civil del Tribunal Supremo del pasado 11 de noviembre ha generado mucha preocupación entre los expertos en derecho hipotecario.

En el fallo número 589/2020, del que ha sido ponente el magistrado Juan María Díaz y que estudia un recurso de casación interpuesto por Caja Rural de Navarra, se valida el acuerdo novatorio y la cláusula a la renuncia de acciones judiciales sin aludir a la sentencia del Tribunal de Justicia de la Unión Europea (TJUE) de 9 de julio.

Como ya comentábamos hace unos días, la abogacía experta en derecho hipotecario ya se está movilizando ante lo que considera un atropello del derecho comunitario por parte del Tribunal Supremo.

Una nueva doctrina del Supremo

Para Eugenio Ribón, abogado experto en protección de consumidores y presidente de la Asociación Española de Derecho de Consumo, «realmente esto no casa con la sentencia del TJUE porque el TJUE desde su visión de la transparencia supone que el banco tendría que informar al consumidor del dinero que tiene derecho a que le devuelvan. Eso el banco lo sabe porque tiene su programa informático y al usuario no le es fácil conocer qué cantidad le corresponde porque estamos hablando de operaciones complejas», apunta.

Sobre la sentencia del Tribunal Supremo, este jurista señala que «hay un sofisma al sostener que un usuario medio conociendo su último recibo, es capaz con una operación simple conocer el importe a recuperar. Con estos argumentos es evidente que ningún usuario puede hacer el cálculo de lo que el banco les adeuda. Esa información es asimétrica y el banco si dispone de ello».

En opinión de este jurista «ese asunto documento transaccional (o pacto novatorio) no es transparente y por tanto no podría ser válido». En cuanto a la renuncia a acciones «está claro que es inevitable, el Tribunal Supremo sigue las tesis del TJUE. La cuestión es que aunque la renuncia es nula se garantiza el paco novatorio», afirma.

A juicio de Ribón, el Supremo abre una nueva línea jurisprudencial con esta sentencia del Supremo de 11 de noviembre. Ya ha modificado sus criterios a lo largo de los últimos años.

Eugenio Ribón, abogado experto en protección de consumidores y presidente de la Asociación Española de Derecho de Consumo.

«La sentencia de 16 de octubre del 2017 hablaba de la imposibilidad de convalidar las cláusulas nulas. El 11 de abril del 2018 habla de la validez de los pactos novatorios. Tras esta sentencia llega la de 26 de junio de 2019 donde da por válido la modificación de la cláusula suelo a través del acuerdo novatorio».

Con esta última sentencia, explica, el Supremo ahonda en la línea de separarse del TJUE. «Ahora habrá que ver como valora el TJUE una nueva cuestión prejudicial que se plantee. No deja de ser una indisciplina de un juzgado nacional aunque el Supremo que no se somete a la jurisprudencia del TJUE. Habrá que ver si puede ser objeto de responsabilidad patrimonial del propio Supremo».

Un pronunciamiento del Supremo que sorprende

Manuel Jesús Marín, catedrático de Derecho Civil de la Universidad de Castilla La Mancha y estudioso de los acuerdos novatorios, se muestra sorprendido por este fallo del Supremo «que seguramente abra una nueva línea jurisprudencial sobre acuerdos novatorios. Lo que llama la atención es que no tenga en consideración los argumentos del TJUE en su sentencia de 9 de julio, en especial el considerando 55 que habla de dar toda la información al consumidor antes de suscribir ese acuerdo».

Este jurista recuerda que el Supremo ya dio a conocer dos sentencias los pasados 5 y 6 de noviembre ,»en ellas decía que en los acuerdos novatorios hay dos cláusulas, una que fija nuevos intereses retributivos y otra la de renuncia a reclama».

También apunta que «esta sentencia de 11 de noviembre lo que señala es que la nueva cláusula de interés remuneratorio es transparente porque no lleva cláusula suelo, elimina el suelo del original y señala un interés del 1,9%».

Para este jurista «al no haber cláusula suelo en este asunto que trata el Supremo no se aplica el control de transparencia y de esa forma lo elimina. En relación con la cláusula de renuncia hay diferencias importantes. En las sentencias anteriores del Pleno se hablaba de que son nulas porque la cláusula es muy general, ya que no aludía específicamente a la renuncia de pedir los intereses cobrados de más. Por esa generalidad se declaraba nula».

Sin embargo, señala que «en el caso que nos ocupa, un asunto de un consumidor con Caja Rural Navarra que llegó a la Audiencia Provincial de Alava, al parecer la cláusula de renuncia es específica, por eso el Supremo no aplica la doctrina anterior y hacerlas nulas al no ser genéricas por abusivas. Ahora el Supremo señala que dicha cláusula está sujeta a control de transparencia pero considera que si lo supera».

Este experto explica a Confilegal «que no comparte las tesis del Supremo en este fallo judicial. Hay partes de la sentencia del TJUE de 9 de julio que no analiza. Especialmente el apartado 55 de dicha sentencia que subraya que la exigencia para que las cláusulas de nuevos intereses remuneratorios y de renuncia sean válidas que se expongan las consecuencias económicas y jurídicas de ambas y que se fije la cuantía de los intereses abonados. El prestamista debería poner a disposición del prestatario los datos necesarios para calcular el dinero al que el consumidor renunciaría».

Marín aclara que en este fallo de 11 de noviembre de la Sala de lo Civil del Supremo no se menciona este apartado del fallo del TJUE. «Esa información que el Tribunal de Luxemburgo señala debería verla el prestatario antes de suscribir el acuerdo novatorio, de esa forma podría saber qué cantidad exacta va a renunciar aunque no obliga al banco a darle la cantidad exacta si debería darle dicha información para que el consumidor hiciera su cálculo».

Con este fallo, advierte que «desestima las pretensiones del consumidor, pues dice que el acuerdo novatorio es válido y que no puede reclamar los intereses que le han cobrado de más antes de suscribir dicho acuerdo extrajudicial. Es un varapalo importante para los consumidores veremos cómo lo interpretan otros jueces con asuntos abiertos en estos momentos y si se consolida esta línea jurisprudencial».

Manuel Jesús Marín, catedrático de Derecho Civil de la Universidad de Castilla La Mancha.

Recuerda que «en el 2015 el Supremo no había obligado al prestamista a devolver la cláusula suelo desde el principio, solo desde el 2013, por lo menos debería darle información al consumidor de los interés que pudiera recuperar. Esos intereses en el 2015, podrían recuperarse desde el 2013, con la sentencia de 9 de mayo hasta el acuerdo novatorio. Sin embargo, llama la atención que el Supremo no obliga a la entidad bancaria a informar de ninguna cuantía de intereses que el consumidor pudiera recuperar y ahora renuncia».

Desde su punto de vista este tipo de fallos pueden alimentar una nueva serie de cuestiones prejudiciales, «de hecho la Audiencia Provincial de Zaragoza mantiene la suya y es posible que otros jueces planteen cuestiones prejudiciales».

Falta seguridad jurídica

Sara Benedí, socia directora del despacho SBA Servicios Jurídicos, ubicado en Zaragoza, señala que «finalizamos este mes de noviembre con un nuevo criterio del Tribunal Supremo sobre los contratos de novación que afecta a millones de consumidores, su posición lejos de solucionar sus problemas, los aumenta, puesto que de nuevo adultera el criterio del Tribunal de Justicia de la Unión Europea, sin aceptar su aplicación directa«.

A su juicio, «todos estos criterios cambiantes y sentencias contradictorias, lo que provoca a los abogados que lidiamos diariamente con estos procedimientos es una tremenda inseguridad jurídica puesto que debemos exponer a nuestro clientes e intentar que comprendan las consecuencias jurídicas de estos vaivenes doctrinales, sin que nosotros mismos seamos capaces de saber cuál va a ser la valoración y aplicación que le va a otorgar el juzgado de Instancia o la Audiencia Provincial de nuestra demarcación judicial».

Benedí destaca que «lo que tenemos que tener claro es que la justicia sin seguridad jurídica no es justicia, ni para los consumidores ni para nadie».

Esta jurista reconoce que «tenemos familias atrapadas en procedimientos de este tipo desde hace años, que pese a que la nulidad de la cláusula suelo de su préstamo hipotecario parece estar clara siguen abonándola mes a mes, que decir tiene que en estos tiempos que corren nadie va sobrado y 100 euros al mes, se notan y mucho, y todo porque firmaron un documento predispuesto por el banco en el que le rebajaban la cláusula suelo renunciando a ejercitar acciones legales frente a la entidad».

Un documento, advierte, «del que no fueron parte en su redacción, ni se les informo de las consecuencias que su rúbrica tenía».

Para Benedí, «la discusión sobre sí ese documento es nulo o no está provocando un perjuicio directo en los consumidores puesto que pese a que por todas las instancias es reconocido que la cláusula suelo inicial es nula, no se deja de aplicar ni se procede a la devolución de los importes abonados por este concepto hasta el momento en el que se firmó en contrato de novación».

En su opinión, «lejos de lo que ocurre en otros países de la Unión, en España nuestro Tribunal Supremo ni aplica ni respeta el criterio dado por el TJUE lo que nos aboca a un futuro incierto, en el que previsiblemente deberá ser nuevamente el Tribunal de Justicia de la unión Europea el que interprete el sentido de la Directiva y establezca si la abusividad de una cláusula, en un momento determinado, puede ser posteriormente convalidada».

Benedí destaca que «el Tribunal Supremo coincide con el TJUE en una cuestión capital, los contratos de novación podrán ser válidos, pero dado que estamos ante documentos que no fueron negociados individualmente siendo predispuestos por el banco, es necesario que se cumpla el requisito de la transparencia, que exige que el prestatario esté en condiciones de conocer las consecuencias económicas derivadas de la modificación (reducción del suelo), especialmente mediante la información de la evolución pasada del índice a partir del cual se calcula el tipo de interés».

Sara Benedí, abogada del despacho SBA Servicios Jurídicos.

«Desde luego, de haberlas conocido no lo hubieran firmado. Por eso mantengo que los consumidores afectados deben continuar con sus reclamaciones, apostando por su viabilidad», afirma.

Para esta jurista «si seguimos los puntos comunes del Tribunal Supremo y del TJUE, deberá ser la entidad bancaria la que pruebe en sede judicial que los contratos de novación fueron negociados individualmente y que se proporcionó a los clientes la información necesaria acerca de sus consecuencias, antes de la firma de estos documentos los datos económicos que conllevaban la rebaja de la cláusula suelo y la renuncia a reclamar».

En su opinión, «la pregunta que toca hacerse es, ¿podrán los bancos demostrar esta cuestión cuando la realidad es que las ordenes internas de las entidades bancarias prohibían incluso al consumidor que sacará el documento de la entidad antes de firmarlo? Permítanme que dude del cumplimiento del deber de transparencia de las entidades bancarias españolas».

Sara Benedí abre la puerta a un nuevo varapalo del TJUE al Supremo «porque, según mi criterio, se ha extralimitado en la interpretación de la Directiva 93/13. De momento, los perjudicados seguirán siendo los consumidores».

Noticias Relacionadas: